Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Collins mencatat bahwa dasar-dasar ekonomi tetap kuat meskipun ada perlambatan pertumbuhan dan kekhawatiran inflasi yang memengaruhi keputusan.

Mantan pejabat Fed membahas data yang tidak jelas dan strategi bisnis yang campur aduk menjelang pidato Powell

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Minyak Menguat Saat Pembicaraan Gencatan Senjata Ukraina Mandek

Poin-poin Penting

- WTI diperdagangkan pada $63.37, naik 0.35%, sementara Brent naik 0.3% menjadi $67.85.

- Optimisme yang memudar tentang konferensi puncak Putin-Zelensky, meningkatkan premi risiko geopolitik.

Harga minyak mentah menguat pada hari Jumat karena investor menyikapi kembali optimisme sebelumnya tentang gencatan senjata Rusia-Ukraina dalam waktu dekat. Brent naik menjadi $67.85 per barel dan WTI naik menjadi $63.74, membuat kedua patokan tersebut berada di jalur untuk mengakhiri minggu dengan lebih tinggi.

Meja riset kami menunjukkan bahwa antusiasme untuk pembicaraan damai telah meredup, dengan konferensi puncak antara Presiden Putin dan Zelensky sulit untuk diatur.

Perbedaan pendapat tentang jaminan keamanan potensial telah menambah gesekan, dengan Rusia bersikeras bahwa mereka harus berperan dalam kerangka perlindungan untuk Ukraina. Terhentinya negosiasi telah menghidupkan kembali kekhawatiran tentang sanksi yang lebih ketat terhadap Moskow, yang dapat memperketat pasokan dan meningkatkan harga minyak.

Analisis Teknikal

Minyak mentah (CL-OIL) mengalami volatilitas pada tahun 2025, dengan pergerakan harga berfluktuasi antara titik terendah April di $55.11 dan puncak Juli di $77.90. Setelah reli yang kuat di pertengahan tahun, momentum telah mendingin, dan minyak telah bergerak turun menuju area $63, di mana saat ini berusaha untuk stabil.

Rata-rata bergerak (5, 10, 30) menunjukkan penyelarasan bearish setelah penurunan baru-baru ini, meskipun garis jangka pendek mulai datar, menunjukkan bahwa tekanan penjualan mungkin mereda.

MACD, yang masih berada di bawah garis nol, mencerminkan momentum yang lemah tetapi menunjukkan potensi pembentukan dasar karena histogram menunjukkan tanda penyempitan.

Dalam jangka pendek, resistensi berada di sekitar $66–67, yang sesuai dengan rata-rata bergerak dan puncak swing terbaru. Terobosan di atas zona ini dapat mengundang pengujian ulang di $70 dan lebih tinggi.

Di sisi bawah, dukungan langsung ada di $60, dengan dukungan yang lebih kuat di dekat titik terendah April di $55.

Selama harga tetap di atas $60, pasar mungkin membentuk basis konsolidasi, tetapi jika turun lebih rendah dapat berisiko mengalami penurunan yang lebih dalam.

Prognosis Hati-hati

Jika pembicaraan terus terhenti, WTI dapat menguji kembali zona $67.00–$70.00, dengan risiko geopolitik menjaga bias naik tetap. Namun, terobosan dalam diskusi gencatan senjata kemungkinan akan mengurangi premi risiko, menarik minyak kembali ke arah $60.00.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Hammack membahas tekanan inflasi, dampak tarif, dan pentingnya menjaga arah kebijakan yang fokus.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

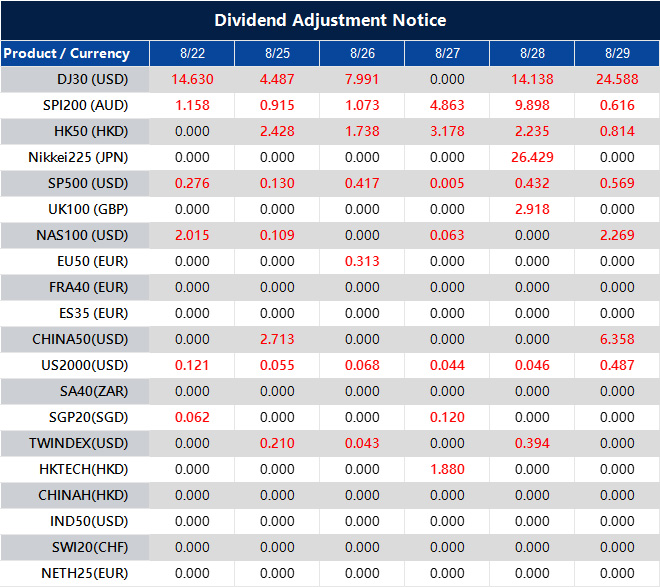

Dividend Adjustment Notice – Aug 22 ,2025

Dear Client,

Please note that the dividends of the following products will be adjusted accordingly. Index dividends will be executed separately through a balance statement directly to your trading account, and the comment will be in the following format “Div & Product Name & Net Volume”.

Please refer to the table below for more details:

The above data is for reference only, please refer to the MT4/MT5 software for specific data.

If you’d like more information, please don’t hesitate to contact [email protected].

Schmid menekankan bahwa risiko inflasi lebih besar daripada pertumbuhan lapangan kerja, menganjurkan kehati-hatian sebelum mengubah kebijakan suku bunga.

Perlunya Data Definitif

Ia menyatakan perlunya data definitif sebelum mengubah kebijakan dan mencatat bahwa, meskipun data pekerjaan menunjukkan kelemahan, masih ada optimisme di antara kontak bisnis. Schmid percaya bahwa kebijakan saat ini tidak terlalu membatasi pertumbuhan ekonomi. Sementara itu, pidato Powell yang akan datang pada hari Jumat akan diperhatikan dengan seksama untuk setiap sinyal kebijakan. Dalam pertemuan Juli, Fed mempertahankan suku bunga di 4,25%–4,5%, dengan dua gubernur tidak setuju, mendukung pemotongan suku bunga. Presiden Trump terus mendesak untuk menurunkan suku bunga. Sebelumnya, Bostic dari Fed menunjukkan bahwa perubahan dalam imigrasi dapat menyesuaikan ekspektasi pertumbuhan pekerjaan sekitar 50.000, menunjukkan bahwa rata-rata tiga bulan terakhir sebesar 35.000 adalah lebih baik dari yang dipersepsikan. Kami melihat sinyal jelas bahwa Federal Reserve tidak terburu-buru untuk memotong suku bunga. Data terkini, seperti CPI inti Juli 2025 yang tetap solid di 2,9%, mendukung pandangan bahwa “jarak terakhir” dari pertarungan inflasi ini adalah yang paling sulit. Ini menunjukkan bahwa kebijakan akan tetap ketat melalui pertemuan yang akan datang pada 16-17 September.Implikasi Perdagangan untuk Pasar

Bagi mereka yang memperdagangkan derivatif suku bunga, ini menunjukkan bahwa penjualan baru-baru ini dalam futures Treasury mungkin masih memiliki ruang untuk bergerak lebih jauh. Kami telah melihat pasar dengan cepat mengubah harapan, dengan futures dana Fed sekarang menunjukkan kemungkinan kurang dari 15% untuk pemotongan suku bunga sebelum pertemuan November. Futures suku bunga jangka pendek, seperti yang terkait dengan SOFR, kemungkinan akan tetap terikat oleh sikap tegas ini. Lingkungan suku bunga “lebih tinggi untuk lebih lama” kemungkinan membatasi futures indeks saham untuk saat ini. Kami bisa melihat pasar yang terikat pada kisaran, menciptakan peluang untuk menjual premi menggunakan strategi opsi seperti iron condors pada S&P 500. Para trader juga harus mengawasi VIX, karena ketegasan yang tidak terduga dari Powell di Jackson Hole dapat menyebabkan lonjakan volatilitas. Buat akun VT Markets Anda secara langsung dan mulai trading sekarang.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Dengan PMI yang kuat dan penjualan rumah, USD menguat, mengurangi probabilitas pemotongan suku bunga di bulan September secara substansial.

Fokus pada Poin-Poin Penting Harga

USD sedang naik setelah data penjualan rumah yang sudah ada dan S&P global yang lebih baik dari ekspektasi. Ini mengurangi kemungkinan pemotongan suku bunga bulan September menjadi 75%, turun dari 100% minggu lalu. Ketua Fed, Powell, akan berbicara besok, dengan data bulan September tetap vital sebelum keputusan suku bunga pertengahan bulan. Meskipun ada tekanan untuk memotong suku bunga, data pekerjaan yang lemah dan fokus ganda membuat pemotongan suku bunga penuh tampaknya tidak mungkin. EURUSD mencapai titik terendah baru, memasuki area ayunan 1.16098 hingga 1.16309. Level retracement 50% pada 1.16098 adalah target penurunan utama. Di sisi atas, ada resistensi pada 1.1661, menghentikan kenaikan lebih lanjut. Gerakan yang tegas di bawah level 1.16098 akan menunjukkan kontrol penjual yang meningkat, menyiratkan potensi retracement yang lebih dalam. Untuk GBPUSD, perhatian tertuju pada mendekati rata-rata pergerakan 100-hari di 1.34078. Sebelumnya, itu meluas hingga 1.3436 sebelum rebound di atas titik tengah 50% di 1.3463, mencapai puncak di 1.3481 sebelum jatuh kembali. Level harga kunci membentuk momentum saat ini. USDJPY mengalami pemulihan yang kuat hari ini, mencapai level di atas 147.50. Dorongan ini meluas ke resistensi area ayunan di 147.95 hingga 148.166. Menembus di atas 148.166 akan menandakan gerakan bullish, menawarkan potensi momentum naik yang lebih besar dalam sesi mendatang.Sinyal dan Strategi

Dolar AS yang kuat didorong oleh data ekonomi yang solid, yang seharusnya memandu strategi perdagangan kita. S&P Global Composite PMI untuk bulan Agustus mencatat 51.5, mengalahkan ekspektasi, dan penjualan rumah yang sudah ada untuk bulan Juli mencapai 4.25 juta dalam basis tahunan, juga lebih baik dari perkiraan. Ini menyebabkan pasar, yang diukur oleh Alat CME FedWatch, menurunkan probabilitas pemotongan suku bunga Fed September dari kepastian minggu lalu menjadi hanya 75% hari ini. Kita tidak perlu berharap Ketua Fed Powell akan memberikan sinyal pemotongan suku bunga yang pasti dalam pidatonya besok. Laporan pekerjaan Juli yang lebih lemah, yang menunjukkan hanya 155.000 pekerjaan baru, akan disebutkan, tetapi dia kemungkinan akan menekankan bahwa keputusan di masa depan bergantung pada data yang masuk sebelum rapat pertengahan September. Sikap hati-hati ini mirip dengan yang kita lihat di tahun 2019, ketika Fed mulai melakukan siklus pelonggaran tetapi berjalan sangat lambat di tengah sinyal ekonomi yang bertentangan. Untuk EURUSD, jalur dengan sedikit perlawanan adalah turun, terutama dengan data terbaru menunjukkan kontraksi 0.5% dalam produksi industri Jerman, membebani Euro. Pedagang derivatif harus menganggap level 1.16098 sebagai garis kritis. Pelanggaran yang berkelanjutan di bawah titik ini bisa menjadi pemicu untuk membeli opsi put guna memanfaatkan penurunan potensial menuju titik terendah 1 Agustus. Pandangan untuk GBPUSD juga bearish saat mendekati rata-rata pergerakan 100-hari di dekat 1.3407. Data Inggris terbaru tidak membantu, dengan inflasi yang tetap tinggi dan penjualan ritel yang menurun menciptakan gambaran ekonomi yang sulit. Kegagalan untuk mempertahankan rata-rata pergerakan kunci ini akan menandakan kontrol penjual yang meningkat dan menyarankan bahwa posisi bearish dibenarkan. Sebaliknya, kami melihat kekuatan berkelanjutan di USDJPY karena semakin lebar jarak suku bunga antara AS dan Jepang, di mana Bank of Japan tetap berkomitmen pada kebijakan akomodatif. Kuncinya adalah apakah pasangan ini dapat menembus dan bertahan di atas area resistensi 148.166, yang telah diuji empat kali dalam tujuh sesi terakhir. Gerakan tegas di atas level ini akan menjadi sinyal kuat untuk mempertimbangkan membeli opsi call, mengantisipasi dorongan menuju target yang lebih tinggi.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Pada bulan Juli, penjualan rumah di AS meningkat menjadi 4,01 juta, melebihi ekspektasi, dengan pertumbuhan harga yang terus berlanjut.

Dinamik Pasar

Properti tetap di pasar selama median 28 hari. Penjualan pembeli rumah pertama kali menyumbang 28%, dan 31% dari transaksi adalah penjualan tunai. Investor individu dan pembeli rumah kedua menyumbang 20% dari transaksi, dengan penjualan tertekan menyangkut 2%. Angka penjualan rumah yang lebih baik dari yang diperkirakan menunjukkan bahwa ekonomi tetap stabil meskipun suku bunga lebih tinggi. Ketahanan ini kemungkinan mendorong penundaan garis waktu Federal Reserve untuk pemotongan suku bunga apa pun yang mungkin terjadi. Saat ini, pasar berjangka menunjukkan, yang sebelumnya memperkirakan kemungkinan 25% untuk pemotongan suku bunga menjelang akhir tahun, menarik kembali peluang tersebut ke bawah 15%. Diberikan keadaan ini, kita sebaiknya mempertimbangkan untuk memposisikan diri dalam lingkungan suku bunga “lebih tinggi lebih lama.” Ini bisa melibatkan membeli opsi put pada ETF obligasi pemerintah atau menjual kontrak berjangka suku bunga jangka pendek untuk melindungi diri dari meningkatnya imbal hasil. Ini mencerminkan pola yang kita lihat pada tahun 2023, ketika data ekonomi yang kuat secara berulang kali memicu penjualan di pasar obligasi.Strategi Investasi

Penurunan pembeli rumah pertama kali menjadi 28% menunjukkan masalah keterjangkauan, yang dapat menjadi tantangan bagi saham pengembang rumah. Meskipun permintaan secara keseluruhan tampak stabil, pengembang mungkin perlu terus menawarkan insentif pembiayaan, yang mungkin mengecilkan margin laba yang kita lihat menyusut pada kuartal lalu. Ini menawarkan pendekatan hati-hati, mungkin dengan menggunakan opsi panggilan yang dilindungi pada saham pengembang rumah untuk menghasilkan pendapatan sekaligus membatasi potensi kenaikan. Lonjakan transaksi tunai menjadi 31% dan pembelian investor menjadi 20% menunjukkan bahwa pasar didorong oleh pembeli yang tidak peka terhadap suku bunga. Dengan rata-rata suku bunga hipotek 30 tahun yang tetap sekitar 6,8% menurut data terbaru dari Freddie Mac, pembeli dengan pendapatan rata-rata terpinggirkan. Ini menciptakan fondasi yang rentan untuk pasar perumahan yang mungkin bisa goyah jika sentimen investor berubah. Kami melihat perbedaan regional yang jelas, dengan daerah Timur Laut menunjukkan kekuatan sementara Barat terus tertinggal, dengan penjualan turun 4,0% dibandingkan tahun lalu. Pembagian ini menunjukkan potensi perdagangan pasangan, seperti berinvestasi pada REIT yang banyak terpapar di Timur Laut sekaligus menjual singkat yang terkonsentrasi di Pantai Barat. Strategi ini dapat melindungi terhadap pergerakan pasar yang lebih luas sementara memanfaatkan tren regional tertentu ini. Buat akun VT Markets Anda yang live dan mulai trading sekarang.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Aktivitas bisnis AS menunjukkan pertumbuhan kuat di sektor manufaktur dan jasa, menandakan tekanan inflasi dan lapangan kerja yang meningkat.

Kenaikan Harga Input

Pajak menyebabkan harga input naik pada laju tercepat sejak Mei 2023, dengan lonjakan terbesar kedua sejak Januari 2023. Tekanan inflasi mencapai level tertinggi dalam tiga tahun, menunjukkan bahwa indeks harga konsumen mungkin akan naik lebih lanjut di atas target 2% Federal Reserve. Pertumbuhan lapangan kerja berlanjut selama enam bulan, tercepat sejak Januari 2025. Penumpukan pekerjaan mendorong perekrutan di sektor manufaktur dan layanan ke tingkat tertinggi sejak Maret 2022 dan Mei 2022, berturut-turut. Keyakinan bisnis meningkat ke level tertinggi dalam dua bulan, meskipun masih di bawah level awal 2025. Prospek pertumbuhan untuk Q3 adalah laju tahunan yang kuat sebesar 2,5%, sementara risiko inflasi tetap ada dengan tekanan terkait pajak yang persisten, mendukung potensi hasil yang lebih tinggi dan USD yang lebih kuat. Laporan PMI Agustus secara signifikan mengubah pandangan kita untuk beberapa minggu mendatang. Dengan indeks manufaktur melompat menjadi 53,3 dibandingkan estimasi 49,5, data ini menunjukkan ekonomi yang jauh lebih kuat daripada yang kita perkirakan sebelumnya. Ini secara langsung menantang ekspektasi pasar untuk pemotongan suku bunga Federal Reserve pada bulan September, yang masih diperkirakan dengan probabilitas 79%. Mengingat hal ini, kita harus mempertimbangkan kembali posisi suku bunga kita. Hasil Treasury 2 tahun, yang menetap di sekitar 4,4% minggu lalu, sangat sensitif terhadap kebijakan Fed dan kemungkinan akan bergerak naik tajam akibat berita ini. Kita perlu mempertimbangkan untuk menjual kontrak berjangka suku bunga jangka pendek, seperti yang untuk Secured Overnight Financing Rate (SOFR), untuk memposisikan diri terhadap penyesuaian pasar yang lebih hawkish dari Fed.Skenario Berita Baik Adalah Berita Buruk

Bagi para pedagang ekuitas, skenario “berita baik adalah berita buruk” ini kemungkinan akan meningkatkan volatilitas pasar. Pertumbuhan ekonomi yang lebih kuat mendukung pendapatan, tetapi prospek suku bunga yang lebih tinggi dalam waktu lama akan memberikan tekanan pada valuasi, sebuah dinamika yang kita lihat berulang kali di 2023. Kita harus bersiap untuk ketidakstabilan di S&P 500 dengan mempertimbangkan strategi opsi seperti straddles atau membeli call pada indeks VIX, yang saat ini diperdagangkan dekat dengan level terendah 13. Dolar AS berpotensi mendapatkan manfaat signifikan dari perbedaan ini. Dengan ekonomi AS yang berakselerasi ke laju tahunan 2,5% sementara data terbaru dari ECB terus menunjukkan pertumbuhan yang lesu di Eropa, alasan untuk dolar yang lebih kuat sangat jelas. Kita harus lebih memilih posisi panjang pada dolar, mungkin melalui opsi call pada Indeks Dolar AS (DXY) atau terhadap mata uang seperti euro.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Saham AS diperkirakan akan turun, dengan NASDAQ kemungkinan jatuh di bawah rata-rata 200 jamnya.

Indikator Ekonomi Pasar

Nantinya hari ini, PMI Manufaktur S&P Global diperkirakan sebesar 49,5, sedikit turun dari bulan lalu yang 49,8. Estimasi PMI layanan diproyeksikan di 54,2, turun dari 55,7. Pada pukul 10 pagi ET, penjualan rumah yang ada di AS untuk bulan Juli diperkirakan sebesar 3,92 juta, dibandingkan 3,93 juta sebelumnya. Sementara itu, indeks terdepan AS untuk bulan Juli diperkirakan akan menurun sebesar 0,1%, berbeda dari penurunan sebelumnya sebesar 0,3%. Kami melihat saham AS bersiap untuk pembukaan yang lemah, dengan NASDAQ menjadi fokus saat menargetkan untuk memulai di bawah rata-rata pergerakan 200 jamnya. Level ini telah berfungsi sebagai lantai kunci untuk aktivitas beli, dan jika terjadi pemutusan yang berlangsung, bisa menandakan pergeseran kontrol pasar jangka pendek. Sesi kemarin sudah melihat penurunan tajam lebih dari 400 poin, menguji dukungan kritis ini. Patah teknis ini terjadi saat laporan CPI Juli menunjukkan inflasi inti tetap stabil di 2,8%, menyulitkan pandangan untuk pemotongan suku bunga. Dengan pejabat Fed menunjukkan bahwa mereka akan mempertahankan suku bunga di 5,0% hingga akhir tahun, saham teknologi yang berorientasi pada pertumbuhan menghadapi hambatan signifikan. Pasar sedang menyesuaikan diri dengan kenyataan bahwa biaya pinjaman akan tetap tinggi lebih lama dari yang diharapkan sebelumnya. Melihat kembali, kami melihat penurunan serupa di bawah rata-rata pergerakan ini pada 1 Agustus, tetapi pembeli memasuki pasar secara agresif, mendorong indeks ke titik tertinggi sepanjang masa baru 21803,75 hanya minggu lalu pada 13 Agustus. Namun, percobaan pemutusan kemarin lebih kuat, dan futures pra-pasar hari ini menunjukkan bahwa penjual belum selesai. Pola ini terasa mirip dengan kondisi tidak stabil yang kami alami di akhir 2023 ketika ketidakpastian suku bunga mendominasi perasaan pasar.Strategi Perdagangan Derivatif

Bagi para trader derivatif, pengaturan ini menunjukkan bahwa sudah saatnya mempertimbangkan posisi defensif. VIX, yang berada di dekat 13 selama sebagian besar Juli, telah naik menjadi 17,5 minggu ini, membuat premi opsi lebih menarik bagi penjual tetapi juga menandakan meningkatnya ketakutan. Membeli opsi put jangka pendek pada QQQ, mungkin dengan kedaluwarsa September, dapat memberikan perlindungan terhadap penurunan yang lebih dalam menuju level dukungan utama berikutnya. Target penurunan kunci berikutnya untuk NASDAQ berada di level retracement 38,2% di 20864,09. Titik terendah kemarin sangat dekat dengan angka ini, menunjukkan bahwa level tersebut jelas berada dalam radar untuk penjual institusional. Sebuah pemutusan definitif dari rata-rata pergerakan 200 jam hari ini akan membuat pengujian level 20864 ini sangat mungkin dalam sesi mendatang. Namun, mengingat pembalikan tajam setelah penurunan pada 1 Agustus, kita harus siap untuk kemungkinan penipuan. Jika pasar menemukan pijakannya dan merebut kembali rata-rata 200 jam, itu bisa menciptakan jebakan beruang dan membuat penjual pendek frustrasi. Dalam skenario itu, strategi yang menguntungkan dari volatilitas tanpa arah yang jelas, seperti straddle atau strangle, mungkin terbukti lebih efektif. Buat akun VT Markets Anda secara langsung dan mulailah berdagang sekarang.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.