Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Citigroup memprediksi pemotongan 75 bps tahun ini, menaikkan target S&P 500 menjadi 6.300 dari 5.800

Agenda hari ini tidak memiliki rilis data, melainkan fokus pada harapan perundingan perdagangan positif antara AS dan Tiongkok di London.

Poin-poin Penting untuk Pedagang

Pedagang harus mencatat bahwa meskipun tidak ada laporan ekonomi yang dijadwalkan hari ini, peserta pasar mengamati pembicaraan diplomatik dengan sangat seksama. Pertemuan di London menarik perhatian karena pernyataan publik yang dibuat akhir pekan lalu. Mereka yang akrab dengan diskusi tersebut menyatakan keyakinan bahwa kesepakatan mengenai keringanan tarif sedang dipertimbangkan, mungkin dengan struktur yang bertahap. Pengurangan hambatan perdagangan, jika dikonfirmasi, akan memiliki implikasi yang jelas bagi sektor yang terkait dengan perdagangan internasional dan rantai pasokan, terutama yang sensitif terhadap fluktuasi biaya dan perubahan input pengiriman. Kemungkinan adanya pembaruan sepanjang hari meningkatkan peluang volatilitas harian, terutama di pasar dengan minat terbuka yang tinggi dan spread yang lebih ketat. Pendekatan kami adalah tetap fleksibel namun siap. Kami memperkirakan bahwa setiap tanda konkret pengurangan tarif dapat memicu pergerakan arah di pasangan mata uang dan indeks yang memiliki eksposur tinggi terhadap ekspor. Penting untuk memeriksa kembali tingkat volatilitas tersirat untuk menghindari terjebak dalam premi yang tidak tepat. Kami juga merekomendasikan untuk menghindari komitmen berlebihan pada posisi yang sangat bergantung pada ketenangan jangka pendek. Saat ini, tampaknya tidak ada gangguan makroekonomi yang lebih luas, yang dapat memperkuat bobot relatif dari negosiasi ini. Dalam lingkungan seperti itu, bahkan perubahan kebijakan yang kecil dapat dengan cepat mengubah ekspektasi harga.Perspektif Penempatan

Dari perspektif penempatan, struktur horizontal mungkin membutuhkan perhatian lebih. Mengingat sifat spekulatif dari pembicaraan tersebut dan waktu penyelesaian yang tidak pasti, menerapkan spread waktu atau memasuki posisi vertikal secara bertahap dapat membantu mengelola eksposur tanpa mengejar pergerakan. Kami sedang menilai dengan cermat bagaimana korelasi lintas aset sedang disesuaikan, terutama antara ekuitas dan kompleks Treasury. Pasar suku bunga tidak menunjukkan pergeseran besar, yang menunjukkan bahwa derivatif ekuitas dan komoditas mungkin memimpin respons jika pernyataan resmi muncul. Jika negosiasi sebelumnya memberikan panduan, kebocoran atau pengarahan tidak resmi mungkin mendahului deklarasi formal. Ini bukan hal yang tidak biasa dan sering memicu penyeimbangan pasar sebelum konfirmasi. Waspadalah terhadap lonjakan volume dan dispersi kuotasi selama jam off-hours untuk menilai apakah sinyal kredibel sedang muncul.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Pada perdagangan awal Eropa, futures Eurostoxx dan DAX Jerman mengalami penurunan, sementara futures FTSE Inggris sedikit meningkat.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Nikkei Naik Menjelang Pembicaraan Perdagangan AS-Tiongkok

Poin-poin Penting

- Nikkei 225 naik 0.92%, ditutup pada 38,086.65.

- Advantest melonjak 4.86%; Socionext memimpin kenaikan dengan reli 7.34%.

- MACD menunjukkan momentum bullish yang memudar; harga stabil setelah menguji resistensi 38,176.65.

Nikkei Jepang melanjutkan kenaikan di sesi Senin, dipicu oleh perbaikan hubungan diplomatik dan dorongan khusus sektor. Para trader menyambut tanda-tanda kemajuan antara Washington dan Beijing, saat pejabat perdagangan berkumpul di London setelah panggilan telepon Trump–Xi akhir pekan lalu. Meskipun cakupan pembicaraan belum pasti, sektor semikonduktor sudah merespon dengan tegas.

Pembuat peralatan pengujian chip Advantest melonjak 4.86%, menjadi penyumbang terbesar pada indeks, sementara Socionext melesat 7.34%, menduduki puncak daftar persentase kenaikan. Sentimen yang lebih luas didorong oleh harapan bahwa pembatasan pengiriman teknologi tinggi akan mulai dilonggarkan, yang dilihat sebagai penyelamat bagi ekonomi ekspor Jepang yang didominasi chip.

SoftBank Group, salah satu pemain utama Nikkei dengan paparan AI yang kuat, melesat 4.98%. Disco, pembuat peralatan chip lainnya, naik 3.24%. Di bidang kesehatan, Otsuka Holdings meroket 5.27% setelah melaporkan data positif Fase III untuk kandidat perawatan ginjalnya — suatu pemicu fundamental yang jarang terjadi di sesi yang didominasi spekulasi geopolitik.

Analisis Teknikal

Dari sisi teknikal, Nikkei 225 mencapai titik tertinggi sesi di 38,176.65 — level yang kini tampak membentuk batas resistensi jangka pendek. Histogram MACD, meskipun tetap dalam wilayah positif, menunjukkan tanda-tanda pelunakan momentum, menandakan kelelahan pembeli saat indeks mengkonsolidasikan di atas 38,000.

Gambar: Nikkei 225 bertahan dekat puncak saat momentum bullish mendingin, seperti yang terlihat di aplikasi VT Markets

Pergerakan harga tetap jauh di atas rata-rata bergerak 5-, 10-, dan 30-periode pada grafik 15 menit, menunjukkan kontrol bullish jangka pendek. Namun, dengan volume yang mulai menyusut menjelang penutupan dan tidak ada pemicu baru sampai pembicaraan perdagangan selesai, kisaran sideways antara 37,850–38,200 dapat terjadi.

Jika pembicaraan membuahkan hasil positif, kemungkinan akan terjadi breakout menuju puncak April yang dekat dengan 38,400. Sebaliknya, jika negosiasi terhenti, bisa memicu pengambilan untung, terutama di antara para pelaku unggul terbaru di segmen chip.

Pandangan Fundamental

Fokus kini beralih pada berita segera dari pertemuan AS–China. Pernyataan Trump bahwa pasokan unsur tanah jarang “tidak akan lagi menjadi masalah” bagi AS mungkin menandakan fleksibilitas yang akan datang, tetapi kredibilitas klaim tersebut — dan apakah itu akan menghasilkan perubahan kebijakan yang sebenarnya — masih perlu dilihat.

Di sisi lain, kinerja buruk di bagian bawah indeks terus menjadi beban. iSpace turun mencapai batas harian 20% untuk sesi kedua berturut-turut setelah pendarat bulan nya gagal mendarat dengan sukses — suatu kontras yang tajam dengan optimisme di sektor teknologi lainnya.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Pada bulan Mei, indeks pemantau ekonomi Jepang naik menjadi 44,4, dipengaruhi oleh peningkatan aktivitas ritel rumah tangga.

Sentimen Konsumen dan Kepercayaan Bisnis

Angka-angka ini menunjukkan bahwa, meskipun ada sedikit peningkatan suasana di jalan raya dan beberapa kemajuan dalam konsumsi rumah tangga, kepercayaan di kalangan bisnis, terutama produsen, tetap tertekan. Indeks difusi, yang mencerminkan persentase responden yang melaporkan kondisi yang lebih baik, sedikit meningkat seiring dengan semakin aktifnya konsumen, kemungkinan karena pola musiman yang lebih hangat atau periode promosi yang menarik lebih banyak pengunjung. Namun, kami melihat bahwa sektor yang berorientasi produksi mengalami tantangan, mungkin terkait dengan masalah pada rantai pasokan atau perubahan dalam permintaan global. Pesanan pabrik dan suasana ekspor lebih lemah dari yang diharapkan, yang dapat berimbas pada pengeluaran modal yang lesu atau kehati-hatian lebih lanjut dalam perekrutan di bulan-bulan mendatang. Kenaikan indeks prospek menunjukkan bahwa orang merasa lebih aman di pekerjaan mereka saat ini, atau setidaknya percaya bahwa prospek pekerjaan membaik secara perlahan. Ini sering kali menjadi sinyal tertinggal—tidak selalu mendahului investasi yang digerakkan oleh konsumen, tetapi itu menunjukkan kurangnya keraguan dalam pengeluaran rumah tangga jika tren ini berlanjut. Bagi trader yang mengandalkan volatilitas, ini memberikan informasi tambahan mengenai harapan permintaan domestik dan dapat memengaruhi bagaimana perbedaan nilai tukar terhadap yen berkembang seiring data lebih lanjut dianalisis.Dinamika Pasar dan Penyesuaian Strategis

Kami melihat ada peluang untuk permainan nilai relatif di mana ketahanan konsumen jangka pendek mungkin berbeda dari keraguan bisnis jangka menengah. Jika data ritel terus menguat tanpa peningkatan yang sesuai dalam output industri, perbedaan antara instrumen yang fokus pada konsumsi dan perlindungan industri bisa melebar. Jenis penyebaran semacam ini menjadi relevan saat likuiditas musim panas rendah ketika perkembangan kecil bisa menciptakan fluktuasi intraday yang besar. Dalam istilah praktis, sebagai peserta pasar, kita harus melihat indeks-indeks ini bukan sebagai pemicu arah, tetapi sebagai bagian dari teka-teki yang lebih besar yang mencakup penentuan kebijakan moneter, dampak inflasi, dan dinamika regional. Dengan BOJ berdiri terpisah dari bank-bank sentral lainnya dalam sikapnya, setiap ketidaksesuaian yang berkepanjangan antara ekspektasi pekerjaan dan kehati-hatian manufaktur memberi ruang untuk penyesuaian perlindungan pada struktur yang sensitif terhadap suku bunga. Daripada membangun posisi langsung berdasarkan sentimen pasar, data ini menunjukkan bahwa lebih baik menyesuaikan eksposur menuju sektor yang berat pada konsumsi di instrumen jangka pendek sambil tetap kurang berinvestasi dalam sektor industri hingga pesanan terkemuka mengonfirmasi titik balik. Menyeimbangkan ini dengan metrik volatilitas implisit yang terus tertinggal dari pergerakan yang terjadi dapat membuka entry dengan biaya lebih rendah pada perdagangan yang memiliki convexity di opsi ekuitas regional.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

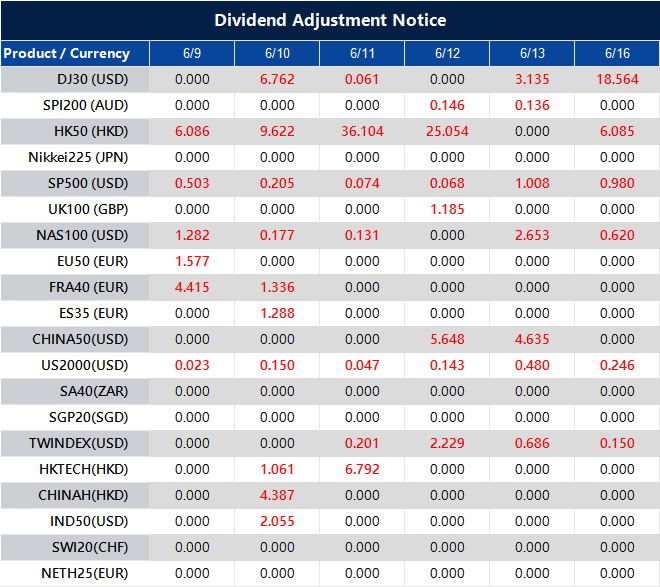

Dividend Adjustment Notice – Jun 09 ,2025

Dear Client,

Please note that the dividends of the following products will be adjusted accordingly. Index dividends will be executed separately through a balance statement directly to your trading account, and the comment will be in the following format “Div & Product Name & Net Volume”.

Please refer to the table below for more details:

The above data is for reference only, please refer to the MT4/MT5 software for specific data.

If you’d like more information, please don’t hesitate to contact [email protected].

Menurut Ishiba, Jepang memasuki periode kenaikan suku bunga setelah lama berada pada suku bunga rendah.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Pada 9 Juni, kedaluwarsa opsi FX EUR/USD kunci pada 1.1400 dan 1.1425 dapat mempengaruhi penetapan harga.

Sensitivitas Wilayah Harga Saat Ini

Wilayah harga saat ini di EUR/USD tetap sensitif karena kombinasi indikator teknik dan arus terkait kedaluwarsa, dengan perhatian khusus pada 1.1400 dan sedikit lebih tinggi di 1.1425. Level ini bertepatan dengan kedaluwarsa opsi FX yang signifikan, diharapkan menjadi daya tarik untuk harga spot dan mungkin menjadi batas atas kecuali momentum yang lebih luas mengganggu arus tersebut. Perilaku penahan seperti ini di sekitar level strike dapat menjaga aksi harga cukup terbatas, terutama saat likuiditas menguat mendekati kedaluwarsa. Rata-rata bergerak 200 jam, yang saat ini berada di 1.1377, menambahkan elemen lain. Level teknik ini sering menarik perhatian dari trader sistem dan peserta jangka pendek. Posisi yang sekarang menunjukkan dukungan, menawarkan lantai sementara kecuali kami melihat pergerakan tajam yang dipicu oleh berita eksternal. Pasar cenderung menghormati indikator seperti itu ketika tidak ada faktor lain yang secara agresif mendorong harga ke salah satu arah. Dengan Washington dan Beijing melanjutkan pembicaraan, apa yang sebelumnya menjadi perhatian latar belakang kini menjadi lebih menarik bagi pasar. Kejelasan selalu dicari, dan pembaruan kebijakan atau perubahan retorika dapat bertindak sebagai titik pemicu, mampu menggerakkan harga menjauh dari batas teknik dengan sedikit pemberitahuan. Antisipasi di sekitar perkembangan ini menambah risiko harga opsi, terutama untuk eksposur jangka pendek.Dampak pada Posisi Derivatif

Bagi kami yang terlibat dalam posisi derivatif jangka pendek, kedaluwarsa yang akan datang menjadi lebih penting dari biasanya karena bagaimana volatilitas jangka pendek saat ini diperkirakan. Tidak ada tanda ketidakseimbangan di spot, namun minat terbuka di sekitar 1.1400 menunjukkan aktivitas lindung nilai mungkin akan meningkat saat level tersebut didekati. Arus tersebut mungkin menjadi semakin terarah, tergantung pada bagaimana pasar yang lebih luas mencerna informasi dari diskusi perdagangan dan menerapkannya pada sentimen risiko. Perlu memantau tingkat minat opsi terbuka setiap hari — tidak hanya saat kedaluwarsa — karena posisi gamma dapat meningkatkan kemungkinan harga tetap dalam band yang sempit. Reaksi terhadap setiap pergerakan dari garis 200 jam akan sangat berarti. Penolakan tajam mungkin mengundang taruhan spekulatif lebih banyak, sementara pemecahan bisa dengan cepat menggerakkan kerugian stop atau memicu penyesuaian dalam profil volatilitas yang terealisasi. Kami harus tetap menyadari bahwa peluruhan waktu akan mulai bekerja lebih keras sekarang, terutama pada level-level yang disebutkan. Tekanan ini dapat memodifikasi cara spot berinteraksi dengan level-level tersebut, terutama dalam kondisi tipis atau selama periode pra-kedaluwarsa di mana posisi masih cair. Dengan demikian, peserta yang memiliki eksposur di sekitar EUR/USD mungkin menemukan berguna untuk menjelajahi strategi delta-netral atau sering melindungi delta mereka selama sesi berikutnya, tergantung pada kesimetrian buku mereka. Teknik dan risiko acara tetap berdekatan minggu ini. Dalam koridor sempit ini, sebagian besar energi harga sedang dibangun. Setiap breakout mekanis di luar level yang diketahui tidak boleh dianggap remeh, mengingat kedekatan dukungan lembut di bawah dan beban minat terbuka di atas. Buat akun VT Markets Anda yang live dan mulai trading sekarang.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Perusahaan AS mendorong pengurangan tarif terhadap Vietnam untuk mengurangi biaya di tengah ketegangan perdagangan yang sedang berlangsung dengan China.

Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.

Beberapa negara Eropa merayakan hari libur bank, meskipun perdagangan tetap berlangsung di Xetra dan Euronext. Dolar menunjukkan sedikit kelemahan, sementara diskusi perdagangan AS-China di London menarik perhatian sebagai peristiwa kunci.

Dampak Terhadap Pasar Eropa

Sementara tempat perdagangan di seluruh Eropa tetap beroperasi, staf yang lebih sedikit pada hari Senin dan volume yang lebih tipis mungkin tetap memberikan ketenangan buatan pada aksi harga awal. Dengan beberapa wilayah yang merayakan Whit Monday, meja yang lebih sepi dapat berarti pergerakan lebih mekanis daripada dipandu oleh dasar fundamental. Hal ini menciptakan ruang untuk penetapan harga yang salah, terutama pada instrumen yang sensitif terhadap likuiditas jangka pendek. Kami sering menemukan bahwa di lingkungan seperti itu, penemuan harga dipengaruhi secara tidak proporsional oleh aliran institusional daripada aliran berita baru. Sementara itu, angin penopang untuk dolar telah mereda. Penurunan terbaru dolar tampaknya terkait dengan posisi yang lebih lembut dan penarikan relatif dalam ekspektasi inflasi. Hasil Treasury telah sedikit menurun, meskipun secara moderat, mendorong trader mata uang untuk mengurangi risiko, terutama dalam strategi carry yang berleverase. Pasar opsi menunjukkan sedikit kenaikan dalam volatilitas implisit untuk pasangan forex utama, menunjukkan bahwa ketidakpastian seputar posisi bank sentral masih jauh dari teratasi. Dalam hal fokus makro yang lebih luas, pertemuan dua arus perdagangan dari AS dan Tiongkok semakin mendapat perhatian. Dengan London sebagai tuan rumah kali ini, harapan condong ke arah kemajuan bertahap, bukan perkembangan yang menyapu. Setiap penyebutan subsidi sektoral, kekayaan intelektual, atau kontrol ekspor akan dibedah segera setelahnya. Powell dan rekan-rekannya tetap teguh dalam pesan terbaru mereka. Pemotongan suku bunga masih di luar pembicaraan untuk saat ini, meskipun print manufaktur yang melambat dan sentimen konsumen yang goyah menarik perhatian pasar obligasi. Bagi kami, ujung pendek kurva telah terutama resah, bereaksi pertama kali terhadap pernyataan dovish, tetapi kemudian dengan cepat berbalik ketika data keras gagal memberikan dukungan. Namun, risiko inversi sedikit mereda, setidaknya sampai print Juni memberikan lebih banyak arah.Pandangan Untuk Turunan Suku Bunga

Kami memperhatikan bahwa volatilitas dengan jangka waktu lebih pendek telah meningkat, terutama dalam turunan suku bunga AS—mungkin tidak mengejutkan, mengingat seberapa sensitif ruang itu terhadap narasi kebijakan yang bergerak cepat. Dengan pembicaraan perdagangan yang sedang berlangsung, setiap pernyataan dengan nada ketidaksepakatan struktural mungkin mendorong ekspektasi suku bunga lagi. Kami mengharapkan futures dua tahun akan mengalami dampak terbesar dari perubahan tersebut dengan respons beta yang lebih tinggi. Melihat seberang Saluran, data PMI awal dari zona euro yang akan dirilis pertengahan minggu dapat menantang stabilitas yang telah kami lihat dalam futures bund. Para ekonom memperkirakan sedikit penurunan dalam layanan tetapi ketahanan moderat dalam survei sektor konstruksi. Perjanjian suku bunga ke depan sudah memperhitungkan jalur kenaikan yang kurang agresif untuk ECB, dan setiap penyimpangan dalam data akan memperkuat atau mengurai harga ini. Trader yang memegang gamma dalam swap terkait EUR mungkin ingin menilai kembali profil kedaluwarsa mereka seiring dengan mendekatnya print ini. Bagi kami, sesi mendatang kurang tentang mengikuti tren dan lebih tentang membaca nuansa dalam rilis terjadwal dan tajuk berita yang tidak terjadwal. Mesin dan algoritma mungkin memberikan gelombang reaksi pertama, tetapi masih merupakan aliran diskresioner yang menentukan di mana semuanya berakhir selama jam London. Kami sangat berhati-hati terhadap pemicu otomatis di sekitar level teknis dalam dolar-yen dan futures Treasury sepuluh tahun, yang cenderung memperkuat pergerakan yang biasanya terkendali. Lebih luas lagi, selisih jangka pendek antara kurva hasil Eropa dan AS mencerminkan narasi pertumbuhan yang berbeda. Jika bund 10 tahun Jerman terus berada di bawah 2,5%, sementara rekan AS-nya menekan mendekati 4,5%, perbedaan suku bunga transatlantik kemungkinan akan melanggengkan permintaan dolar yang mendasarinya, terlepas dari suasana geopolitis. Tetapi itu hanya jika rilis NFP yang akan datang tidak mengganggu keadaan. Data posisi terus menunjukkan paparan dolar jangka panjang yang berlebihan, yang, jika dibalik di tengah kemajuan perdagangan dan sikap dovish dari Fed, dapat menghasilkan pembalikan yang tajam. Namun, sampai katalis ini terwujud dengan jelas, banyak institusi tampaknya tetap dalam posisi panjang secara taktis terhadap kekuatan dolar, melindungi melalui opsi dengan ekor downside. Itu adalah sinyal yang jelas.Mulai trading sekarang — klik di sini untuk membuat akun live VT Markets Anda.